Credit Suisse und UBS: Warum nicht das Amundi-Modell?

Zwölf Monate Zeit will sich die Credit Suisse (CS) nehmen, um ihre gegenwärtige Strategie im Asset Management zu überprüfen. Intern «The Varvel Barbell» (die Varvel-Hantel) genannt, ist dies eine hübsche Umschreibung der zweigleisigen Strategie, welche die CS seit 2015 unter der Leitung von Eric Varvel mit den Bereichen Privatmärkte und Credit verfolgt.

Das Asset Management der CS floriert wieder, nachdem die Bank in den Jahren zuvor sowohl ihr ETF- als auch ihr Fondsgeschäft verkauft hatte. Tidjane Thiam hatte den Bereich in eine breiter aufgestellte Private-Banking-Einheit umgewandelt. Sowohl der Gewinn vor Steuern als auch die verwalteten Vermögen sind seither jedes Jahr gestiegen.

Es fehlt das Gesicht und die Führung

Mit annähernd 450 Milliarden Franken Assets under Management überlegt die Bank nun wieder eine Abspaltung vom Wealth Management. Das Asset Management solle wieder auf eigenen Füssen stehen, sagten zwei mit den Plänen vertraute Insider gegenüber finews.ch.

Das Vorhaben einer organisatorischen Neuordnung signalisiert, dass die CS bereit sein könnte, ihr Asset Management stärker und eigenständiger im Markt zu positionieren. Die Einheit erhielte ein Gesicht und eine klare Führungsstruktur. Global Head ist zwar Varvel, der aber in New York tätig ist, während in der Schweiz, in Europa im Nahen Osten und Afrika Michel Degen das Sagen hat. Rapportieren tun beide theoretisch an Philipp Wehle, den Wealth-Management-Chef.

CS ist nicht alleine

Das Asset Management umfasst einige Aktivitäten im Privatmarkt, ein in New York ansässiges Kreditgeschäft und ein quantitatives Aktiengeschäft, das früher unter dem Namen HOLT bekannt war.

Die CS ist eine von zahlreichen Banken in Europa, die ihre Aktivitäten im Asset Management überdenkt. Denn vielfach fehlt es dem angehängten Asset Management an Profil, an kritischer Masse oder es dient als Produktefabrik für die Bank und wäre im freien Markt nicht konkurrenzfähig.

Dort kämpfen die «reinen» Asset Manager, die über Jahre eine Performance-Kultur aufgebaut und gepflegt haben. Dort sind auch Giganten wie Blackrock tätig, die dank Skalierung fähig sind, einen gnadenlosen Preiskampf zu führen.

Wer erhält die Mehrheit?

«Wir spüren bei europäischen Banken grosses Interesse daran, ihr Asset Management in eine erfolgreiche Struktur zu überführen», sagte Ben Phillips, Principal beim Beratungsunternehmen Deloitte. Dabei stünden Zusammenschlüsse und Fusionen im Vordergrund. «Fast jeder ist offen für diese Idee – wenn er der 51-Prozent-Eigentümer sein kann», fügte Phillips hinzu.

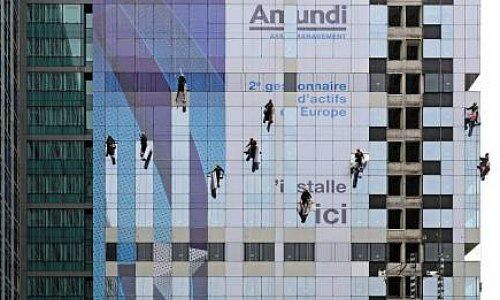

Als mögliche Blaupause für europäische Asset Manager kann die Fusion im Jahr 2010 erfolgte Fusion der Vermögensverwaltung der Société Générale und der Crédit Agricole zu Amundi gelten. Das Prinzip ist relativ einfach: Einnahmen und Kosten werden geteilt, die operative Verantwortung für Amundi trägt aber keine der beiden Grossbanken.

UBS im gleichen Boot

Amundi-CEO Yves Perrier hat Akquisitionen zu einem Pfeiler seiner Strategie gemacht, um mit Asset-Management-Riesen wie Vanguard konkurrieren zu können. Im Jahr 2016 übernahm Amundi den italienischen Vermögensverwalter Pioneer von Unicredit. Diesen Sommer kaufte Amundi für 430 Millionen Euro die Vermögensverwaltungsaktivitäten der Banco Sabadell.

Die UBS war vergangenes Jahr an einem Punkt, mit ihrem Asset Management einen neuen Weg zu gehen. Die Fusion mit der DWS, dem eigenständigen Vermögensverwaltungsarm der Deutschen Bank, kam aber nicht zustande. Man konnte sich nicht darüber einigen, wer das neue Unternehmen kontrollieren würde. Schon unter dem früheren Asset-Management-Chef John Fraser hatte die UBS erfolglos versucht, ihr Asset Management zu verkaufen.

Eine kleine Fusion?

Die CS steht noch am Anfang der Prüfung all dieser Optionen, die auch einen Verkauf beinhalten könnten. Wahrscheinlich ist aber, dass sie das Asset Management aus dem International Wealth Management zunächst herauslöst. Denn dadurch liessen sich Leistungen und Wert der Einheit besser zur Geltung zu bringen, was wiederum ein Verhandlungsposition bei M&A-Gesprächen stärken würde.

Könnte es demnach zu einer Schweizer Fusion im Asset Management mit CS und UBS kommen? Klar ist, dass ein solcher Schritt deutlich sinnvoller wäre, als beide Banken zu fusionieren. Denn dies würde nicht nur die Kartellbehörden auf den Plan rufen. Es würden Zehntausende von Arbeitsplätzen zum Opfer fallen und eine vereinte CS/UBS erforderte erheblich grössere Kapitalpuffer. UBS und CS kommentierten dies nicht.

UBS und CS würden sich gar ergänzen

Im Asset Management würden sich die beiden Schweizer Banken viel eher ergänzen: Die UBS ist mit ihren Privatmarkt-Bemühungen noch nicht weit fortgeschritten, während die CS dort bereits über Expertise und Volumen verfügt. Beide sind im Bereich der quantitativen Aktienprodukte tätig, was Skaleneffekte bewirken könnte.

Wichtiger ist, dass CS und UBS mit ihrer Produktestrategie in die gleiche Richtung streben: Sie versuchen, im Asset Management ihren Fussabdruck mit schwer zu replizierenden Produkten und liquiden alternativen Produkten zu vergrössern.