Rassismus: Die Schuld der Finanzindustrie

Das Fazit von Frederick Hoffman ist eindeutig: Schwarzen Amerikanern sei es besser ergangen, als sie noch als Sklaven in den Südstaaten auf den Baumwollfeldern geschuftet hätten.

Nun aber, so schrieb Hoffmann im Jahr 1896 drei Jahrzehnte nach der Abolition, befänden sie sich auf dem Abstieg und bewegten sich dem «allmählichen Aussterben» entgegen.

Der Versicherer Prudential hatte das Werk bei Hoffman, einem aufstrebenden Statistiker, in Auftrag gegeben. Und es schlug bei Akademikern wie Wirtschaftsführern in den USA ein wie eine Bombe.

Höhere Mortalitätsrate unter Afroamerikanern

Der 27-jährige deutsche Immigrant hatte in dem von der American Economic Association 1896 publizierten Werk «Race Traits and the Tendencies of the American Negro» auf 330 Seiten mit versicherungsmathematischen Methoden bewiesen, dass Afroamerikaner eine deutlich höhere Mortalitätsrate als Weisse aufwiesen, weil sie minderwertig seien.

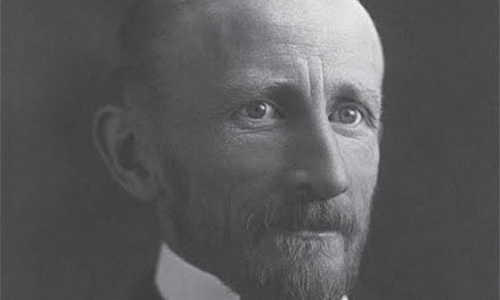

Hoffmann (Bild unten) hatte seinen Artikel mit Statistiken gepfeffert, mit demografischen Kurven von Weissen und Schwarzen sowie Mischlingen, mit Daten aus Spitälern und Gefängnissen. Es war die bis anhin grösste veröffentlichte Datenerhebung zu Afroamerikanern gewesen. Und dies alles, so schrieb Hoffmann, um den immensen Einfluss der Rasse auf den Lebenskampf zu beweisen.

Eine einfache Tautologie

Auch bei Hoffmann mündete die Rassenfrage in der einfachen Tautologie, in der sich andere Wissenschafter vor ihm und nach ihm verfangen hatten: «Neger sterben früher, weil sie minderwertig sind. Und sie sind minderwertig, weil sie früher sterben.»

Prudential hatte, was er bei der Einstellung des jungen deutschen Immigranten anstrebte: Einen (vermeintlich) vorurteilslosen, mit statistischen und versicherungsmathematischen Mitteln hergeleiteten Beweis, dass Afroamerikaner nicht versicherbar seien, ohne dass dies die Wettbewerbsfähigkeit und die Wachstumschancen des Unternehmen erheblich behindern würde.

Falsche Methodik

Sofort nach der Veröffentlichung von «Race Traits» wurde Hoffmanns statistische Methodik kritisiert. Denn er hatte es unterlassen, die erhobenen Daten gesellschaftlichen Schichten und Lebensumständen zuzuordnen. Hätte Hoffmann dies getan, wäre offensichtlich geworden, dass die Mortalitätsraten in der schwarzen amerikanischen Bevölkerung grosse Unterschiede aufweisen.

Doch die positive Rezeption von Hoffmanns Werk war überwältigend. Es diente Prudential wie anderen Versicherern und Banken, Afroamerikanern Policen, Dienstleistungen und Kredite zu verweigern. Und es diente anderen Versicherungsmathematikern und Statistikern jahrzehntelang als Grundlage, immer wieder zu belegen, dass die USA ein «Negro Problem» hätten, welches den Fortschritt der aufstrebenden Weltwirtschaftsmacht USA behindere.

Hoffmann ebnete den Weg

Auch nach dem gewaltsamen Tod von George Floyd wirkt Hoffmann in aufgeflammten Rassismusdiskussion nach, wenn die hohe Kriminalitätsrate unter Afroamerikanern durch eine Art Prädisposition begründet und dabei ausgeblendet wird, dass die Kriminalitätsrate in der afroamerikanischen Mittelklasse genauso tief ist wie in der weissen.

Prudential ebnete der Finanzindustrie mit Hoffmanns «Race Traits» den Weg, eine rassistische Ideologie mit rationalem Profitdenken zu verknüpfen. Und dies ist in den USA von heute noch wirtschaftliche Realität.

Diskriminierung mit System

Der Bankriese J.P. Morgan lieferte Ende letzten Jahres Schlagzeilen. Eine Niederlassung im US-Bundesstaat Arizona akzeptierte einen wohlhabenden afroamerikanischen Kunden nicht, weil dieser «zu gross» sei und aufgrund seiner Hautfarbe auffallen würde. Einem anderen Afroamerikaner wurde zu Beginn dieses Jahres in einer Bank in Detroit das Einlösen eines Schecks verweigert, weil der Betrag den Angestellten zu hoch schien.

Anekdotische Meldungen verschleiern den Fakt, dass die Diskriminierung von Afroamerikanern bei US-Finanzinstituten System hat. Im Jahr 1968 verabschiedete der US-Kongress den «Fair Housing Act», mit dem diskriminierende Praktiken bei Banken, Kreditinstituten und Immobilienentwicklern unterbunden werden sollten.

Keine «Schwarzen» in «weissen Quartieren»

In den Jahrzehnten zuvor waren Afroamerikaner systematisch von Möglichkeiten ausgeschlossen worden, in sogenannt «weissen« Regionen Hausbesitzer zu werden, weil dadurch der Grundstücks- und Liegenschaftswert in diesen Regionen sinken würde – Hoffmanns Werk liess auch hier grüssen.

Der «Fair Housing Act» zeigte zwar sofort Wirkung. Aber eine jüngere Untersuchung von «Citylab», einer Schwesterpublikation der Nachrichtenagentur «Bloomberg» zeigte auch, dass in manchen Städten die Segregation «schwarze Quartiere» und «weisse Quartiere» weiterhin durch die Kreditvergaben der Banken gefördert wird.

Geringere und teurere «Financial Inclusion»

Der 1977 verabschiedete «Community Reinvestment Act» hatte denselben Zweck, um das sogenannte «redlining» bei der Vergabe von Unternehmenskrediten zu verbieten. Banken hatten in gewissen afroamerikanischen Stadtquartieren schlicht keine Kredite vergeben. Der Act verfehlte seine Wirkung zwar nicht, aber die rassistischen Ideologien in den Banken blieben.

Vergangenes Jahr publizierte das Beratungsunternehmen McKinsey eine Studie, wonach die afroamerikanische Bevölkerung zum einen weniger Zugang zu Finanzdienstleistungen hat als die weisse und zum anderen für Services mehr bezahlen muss.

Massive Vermögensunterschiede

Der «Racial Wealth Gap» – also der Einkommens- und Vermögensunterschied zwischen schwarz und weiss – ist in den vergangenen zwei Jahrzehnten nicht allein deswegen massiv grösser geworden, aber auch.

Im Jahr 2016 war eine durchschnittliche, weisse amerikanische Familie zehnmal vermögender als eine afroamerikanische Familie. Und wenn die Zukunft eine Wiederholung der Vergangenheit ist, wird sich dieser «Racial Gap« in den USA weiter vertiefen. Hoffmanns «Race Traits» haben ihre Wirkung nicht verloren.