«Ich will mit meinem Kundenberater nicht in der Badekluft diskutieren»

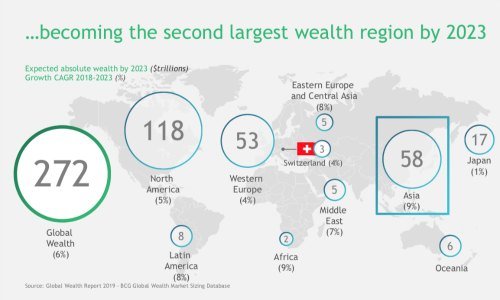

Derzeit liegt Asien mit seinen kumulierten Privatvermögen noch auf dem dritten Platz, hinter Nordamerika und Europa. In fünf Jahren jedoch wird der Ferne Osten – ohne Japan – mit 58 Billionen Dollar bereits mehr Geld vereinen als Europa mit dannzumal 53 Billionen Dollar (siehe Grafik unten), so die Schätzungen des Beratungsunternehmens Boston Consulting Group (BCG).

Das macht auch deutlich, dass die Musik im Private Banking noch stärker in Asien spielen wird. Bis jetzt ist allerdings nur ein kleiner Teil der dort aktiven Vermögensverwalter profitabel.

Mehrheitlich unprofitabel

«Von den vielen in Asien aktiven ausländischen Banken haben viele nicht die kritische Grösse von 15 bis 20 Milliarden in Kundenvermögen, um in Asien profitabel zu sein», sagt Anna Zakrzewski, Partnerin bei BCG in Zürich und global für die Beratung von Vermögensverwaltern zuständig.

Beim Kampf um verwaltete Vermögen geht es allerdings nicht nur darum, der Konkurrenz Kundenberater abzujagen oder durch Übernahmen zu wachsen. Ein grosser Teil der Banken hat im Umgang mit den Kunden auch Nachholbedarf.

«Banken gehen davon aus, dass sie wissen, was die «pain points» ihrer Kunden sind», erklärt Zakrzewski. «Aber ist das wirklich der Fall? Ich denke nicht.»

Zu viel Eigenregie

Bessere Betreuung würde dabei nicht nur der Klientel helfen. Auch die Banken könnten profitieren: Sie könnten die Erträge dank der ganzen Digitalisierung und entsprechend besserem Verständnis der Kundenbedürfnisse um bis zu 15 Prozent steigern, heisst es in der Studie «Global Wealth 2019» von BCG.

Der Grund: Vermögensverwalter bieten häufig den falschen Kunden das Falsche an – nicht nur in Asien. So sei es zum Beispiel ein Fehler, anzunehmen, der reichere Kunde wolle automatisch mehr und kompliziertere Produkte, erklärt die BCG-Beraterin. Darum sollten die Banken sich von der althergebrachten Segmentierung ausschliesslich nach Vermögenskategorien verabschieden, sagt Zakrzewski.

Finanzplatz wächst

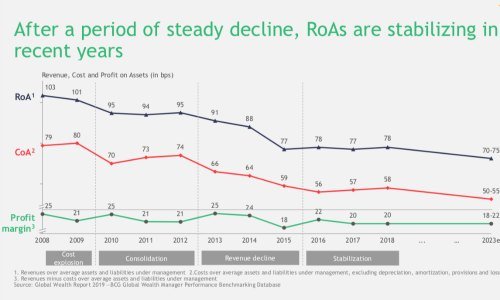

Diese Diskrepanz zwischen Bedürfnis und Angebot dürfte – neben teurer Regulierung und negativen Zinsen – dazu beigetragen haben, dass der Profit im Verhältnis zu den verwalteten Vermögen auf dem Schweizer Finanzplatz seit vor der Finanzkrise um ein Drittel gesunken ist. Die BCG-Experten erwarten zudem, dass diese Kennzahl vorläufig auf diesem Niveau stagnieren wird (siehe Grafik unten).

Immerhin können sich die Banker damit trösten, dass der Schweizer Finanzplatz weiter wächst. Bis 2023 dürften weitere 500 Milliarden Franken hinzukommen, der grösste Teil davon aus Wachstumsmärkten. Effiziente Technologie und der richtige Umgang mit den Kunden sind allerdings auch hier entscheidend, wie es in der Studie weiter heisst.

Schlechtes Timing

«Mindestens 80 Prozent der Vermögensverwalter haben heute eine Wealth-Management-App, welche eine Mindestfunktionalität bietet», sagt Zakrzewski. «Oftmals sind diese Apps aber auch zu kompliziert mit Möglichkeiten, die der Kunde gar nicht braucht.»

Nach konkreten Fehlern seitens der Banken im Umgang mit den Kunden gefragt, nennt Zakrzewski Beispiele zur Kommunikation, zum Umgang mit der Klientel und zum richtigen Timing. Gerade bei Letzterem sollten die Banken auf digitale Möglichkeiten zurückgreifen, denn als Einzelperson den Überblick über alle Lebensereignisse zu behalten, ist schlicht nicht möglich.

Zu viel Einheitsbrei

«Dass Banken in der Lage sind, für den Kunden in der richtigen Situation, zum richtigen Zeitpunkt, das richtige Offering, die richtige Beratung anzubieten – das ist extremer Mehrwert», sagt Zakrzewski. «One size fits all» funktioniert nicht – und meistens kommt es leider heute trotzdem immer noch so raus.»

Dass die Kunden über verschiedene Kanäle mit der Bank kommunizieren wollen, haben die Banken zwar verstanden. Allerdings wurden auch hier die Adressaten vielerorts zuletzt gefragt: Während WhatsApp – ein zentrales Kommunikationsmittel – häufig nicht problemlos nutzbar ist, haben viele Vermögensverwalter in Videochats investiert.

Niemand will Video

«Man sollte dem Kunden auch die Wahl des Kanals überlassen, sei es WhatApp, WeChat, E-Banking, oder ein Anruf», so die BCG-Expertin. «Einen Videochat, in den viele Banken investiert haben, wollen die wenigsten Kunden – zumindest in Westeuropa. Ich will mit meinem Kundenberater auch nicht in der Badekluft diskutieren», sagt sie lachend.

Nicht nur bei der Form der Kommunikation, auch inhaltlich sollten die Vermögensverwalter mehr Rücksicht auf die Fähigkeiten des Gegenübers nehmen.

«Häufig wird davon ausgegangen, dass der Kunde versteht, was ein Anlagevorschlag bedeutet und was das für Implikationen hat», sagt Zakrzewski. «Ich kann Ihnen sagen, die meisten Kunden verstehen es nicht, weil nicht alle affin zur Finanzwelt sind oder selber in der Finanzbranche arbeiten.»