Investmentbanking: Grossbanken blüht eine gesalzene Rechnung

Fast täglich werden die Bonus-Aussichten für Investmentbanker nun nach oben korrigiert. Zitierte finews.ch vergangene Woche noch eine Salärstudie des Beratungsunternehmens Johnson Associates, wonach sich die Sondervergütungen für das Jahr 2021 um bis zu 30 Prozent steigen würden, schreibt das britische Portal «Financial News» (Artikel bezahlpflichtig) nun von bis zu 50 Prozent höheren Löhnen im klassischen Geschäft mit der Firmenberatung bei Fusionen und Übernahmen (M&A).

Die Saläre seien allein in den letzten sechs Monaten um bis zur Hälfte gestiegen, so der Bericht, und zitiert Kader, die von «lächerlich hohen Forderungen» berichten. Doch angesichts eines ausgetrockneten Arbeitsmarkts und einer übervollen Pipeline an Transaktionen, die sich nach der «Eiszeit» von 2020 nun entlädt, haben die Investmentbanken keine grosse Wahl. Sie müssen zahlen, was gefordert wird – und das sind Rekordsaläre für ein Rekordjahr.

Höchste je gemessene Volumen

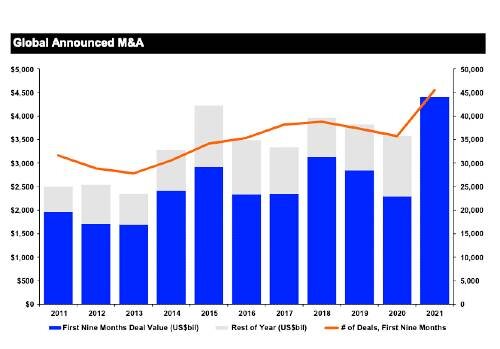

Denn als ein solches wird 2021 aller Wahrscheinlichkeit nach in die Finanzgeschichte eingehen. Laut Daten des Analysehauses Refinitiv haben die M&A-Transaktionen der letzten neun Monate ein Volumen von 4’400 Milliarden Dollar erreicht (siehe Grafik unten). Dies ist fast das Doppelte des vergangenen Jahres und der höchste Wert seit Beginn der Messungen in den 1980er-Jahren. Zum Vorjahr haben die Deal-Volumen für Übernahmeziele in den USA um 130 Prozent zugelegt, um 69 Prozent für europäische «Targets» und um 53 Prozent in der Region Asien-Pazifik.

Beide Schweizer Grossbanken bringt dies in eine delikate Lage. Bei der UBS fungiert das Investmentbanking seit 2011 als Zulieferer des Kerngeschäfts mit der Vermögensverwaltung, während die Credit Suisse (CS) ihre mit (zu) viel Risiken behaftete Investmentbank gemäss der neuen Strategie deutlich zurückbindet. So gesehen scheint es wenig opportun, das Füllhorn über Investmentbankern auszuschütten, weder vor den eigenen Private Bankern noch vor dem Aktionariat.

(Grafik: Refinitiv)

CS mit Personal-Offensive

Allerdings haben sich beide Häuser fest zum klassischen Investmentbanking bekannt; die CS hat dieses kürzlich gar noch ausgebaut, wie auch finews.ch berichtete. So hat die zweitgrösste Schweizer Bank in den letzten Monaten eine Personal-Offensive gestartet und rund 45 erfahrene Kräfte eingestellt. Mehrere Dutzend Kader wurden ausserdem befördert, was sich ebenfalls in der Entlöhnung niederschlagen wird.

Allerdings rollte beim Institut auch der Rubel. Der Ertrag aus dem Kapitalmarkt-Geschäft in den letzten neun Monaten verzeichnete einen Anstieg um 69 Prozent - dank robuster Märkte und der gestiegenen Kundenaktivität. Der Ertrag aus dem Beratungsgeschäft stieg um 50 Prozent, bedingt durch eine deutliche Zunahme der Aktivität bei Fusionen und Übernahmen, wie die CS vergangenen Oktober vermeldete.

Top-Löhne in der Top-Liga

Die fieberhaften Aktivitäten spiegeln sich auch in den für die Branche höchst bedeutungsvollen «League Tables» wieder. Im Ranking von Refinitiv belegt die CS in diesem Jahr bei den abgeschlossenen M&A-Transaktionen global den sechsten Platz unter den grossen Investmentbanken, gegenüber Platz sieben im vergangenen 2020. Die UBS ist dieser Quelle zufolge von Platz 12 auf Platz 13 abgestiegen. Bei den angekündigten Deals liegt die UBS hingegen auf dem siebten und die CS auf dem achten Rang.

Mit anderen Worten: Beide Schweizer Grossbanken mischen weiterhin in der Liga der Top-Ten-Banken im M&A-Geschäft mit. Gemäss den Mechanismen dieses Business’ werden die Institute nicht umhin kommen, ihren Investmentbankern auch Top-Löhne zu bieten.