Swiss Banking: Das Jahr, in dem die Kundengelder ausblieben

Die Schweizer Privatbanken befinden sich seit der Finanzkrise im Umbruch. Die Ursachen dafür sind: Steuertransparenz und Rückzug aus Offshore-Märkten, Regulierung, tiefe und seit 2015 auch negative Zinsen, Digitalisierung und veränderte Kundenbedürfnisse.

Dies äusserte sich in den vergangenen Jahren in: Flacheren Wachstumsraten, sinkenden Margen, niedrigeren Erträgen, weniger Personal und Kosteneinsparungen sowie einer verstärkten Marktsegmentierung hin zu einer Bankenlandschaft, in der es nur noch Gewinner oder Verlierer gibt.

Konzentration an zwei Polen

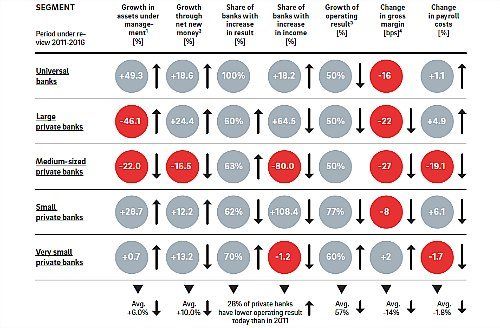

Dieses Bild bestätigt eine finews.ch exklusiv vorliegende Studie des Beratungsunternehmens Roland Berger. Die Untersuchung anhand der grössten rund 60 Schweizer Privatbanken – inklusive der Grossbanken UBS und Credit Suisse – bekräftigt eine klare Tendenz im Swiss Banking zur Polarisierung. Grosse Privatbanken mit 100 Milliarden Franken Kundengeldern und mehr sowie Universalbanken bleiben zusammen mit den sehr kleinen Privatbanken (weniger als 10 Milliarden Franken Kundengelder) auf Erfolgskurs.

Mittelgrosse Privatbanken hingegen befinden sich in der Abwärtsspirale. Dies zeigt sich anhand drei der wichtigsten Kriterien im Private Banking: Operative Gewinnstärke, Umsatzwachstum und Neugeldwachstum.

Wobei es insbesondere das Neugeldwachstum ist, welches die Studienverfasser von Roland Berger «schockiert» hat, wie sie schreiben. Hier die wichtigsten Ergebnisse:

1. 2016, das Jahr ohne Neugeldwachstum

Das Fazit ist leicht überzeichnet, trifft es aber dennoch: Im Jahr 2016 zogen die in der Studie berücksichtigten Privatbanken gerade mal 32 Milliarden Franken Neugeld an. Das seien «schockierende» 61 Prozent weniger als im Jahr zuvor. Während das Neugeldwachstum seit 2011 abflacht, bedeutete 2016 einen regelrechten Einbruch.

«Beim Thema Nettoneugeld zeigt sich eine Verstärkung des negativen Trends, der sich in den Vorjahren bereits abgezeichnet hat», sagt Robert Buess (Bild), Private-Banking-Spezialist und Partner bei Roland Berger.

Nicht besser wird die Bilanz durch den Umstand, dass UBS und Credit Suisse zusammen ein plus von 42 Milliarden Franken verzeichneten. Die meisten übrigen Institute, Institute wie Julius Bär ausgenommen, verloren demnach unterm Strich Kundengelder. Gemäss Studie waren es insbesondere die mittelgrossen Institute mit einem Minus von 7,8 Prozent.

2. Der Graben wird tiefer

Für Buess und seine Co-Autoren ist klar: Die Konsolidierung unter den Schweizer Privatbanken wird sich fortsetzen und zu einer höheren Konzentration unter den grossen und unter den kleinsten Instituten führen. Die Wahl zwischen Wachstum und Nische bleiben die zwei Mantras, wie sie schreiben. Die Banken im mittleren Segment stünden unter ernsthaftem Druck.

In Bezug auf Kundengelder hat sich der Graben weiter akzentuiert. Das grösste Institut verwaltet 3'800 mal mehr Kundengelder als das kleinste. Im Vorjahr war es noch 3'300 mal gewesen. In Bezug aufs Wachstum: Die Universalbanken wuchsen 6,3 Prozent, die kleinen Banken sogar 8,4 Prozent.

3. Wachstum – dank guter Performance

Die gute Nachricht ist: Die verwalteten Vermögen der in der Studie berücksichtigten Schweizer Privatbanken sind dank positiven Märkten 2016 dennoch angestiegen, von rund 5'100 auf 5'400 Milliarden Franken. Doch auch hier gehören die mittelgrossen Banken zu den Verlierern. Ihre verwalteten Vermögen schrumpften um 7,1 Prozent.

Während dies auch auf Geldabflüsse zurückzuführen ist, scheint der Hauptgrund die schlechte Anlageperformance zu sein. Geglänzt haben einmal mehr die kleinen Institute, die auf ihren Kundendepots eine durchschnittliche Rendite von 6,7 Prozent erzielt haben. Das ist 2,5 mal mehr als die übrigen Banken.

4. Die Margen fahren Achterbahn

Die Studie bestätigt auch dieses Mal: Die Bruttomarge im Schweizer Private Banking befindet sich im Sinkflug. Im Durchschnitt nahm sie innert Jahresfrist um 5 auf 79 Basispunkte ab. Doch das spiegelt nur die Gesamtentwicklung. An den Polen gelang es einem Institut die Bruttomarge um 4 auf 190 Basispunkte zu steigern, während am anderen Ende ein Institut weitere 18 Punkte verlor und nun noch mit 22 Basispunkten operiert. Insbesondere die kleinen Banken konnten sich weiter verbessern und erzielen durchschnittlich 102 Basispunkte.

5. Gefährlicher Gewinneinbruch bei den mittelgrossen Banken

In welch unangenehmer Lage sich die mittelgrossen Schweizer Privatbanken inzwischen befinden, zeigt ein weiterer in der Studie genannter Wert: Ihr Gewinn brach im Vergleich zum Vorjahr um 30,6 Prozent ein. Diese Banken wachsen nicht, ziehen kein Neugeld an und verzeichnen ein steigendes Kosten-Ertrags-Verhältnis (CIR). Die Anzahl Verluste schreibender Banken stieg von drei auf fünf Institute.

Während alle Banken mit steigenden Kosten und tieferen Erlösen zu kämpfen haben, überrascht das Gesamtbild zur Profitabilität im Swiss Banking. Seit sechs Jahren nämlich ist der aggregierte Gewinn der Schweizer Privatbanken mit rund 8 Milliarden Franken stabil. Damit sehen sich die Studienverfasser von Roland Berger in einem Fazit bestätigt: Um heute erfolgreich zu sein, müssen Privatbanken schneller agieren und härter arbeiten. Mit der Mentalität «weitermachen wie bisher» würden Privatbanken hingegen im Desaster landen.

6. Weniger Personal, das mehr kostet

2016 war keine Ausnahme: Der Personalbestand in der Schweizer Privatbanken-Landschaft sank erneut. Von 2011 bis 2016 nahm die Anzahl Beschäftigter von 70'000 auf 64'000 ab. Ein Rückgang von 1,9 Prozent pro Jahr, der den beschriebenen strukturellen Veränderungen im Private Banking geschuldet ist.

Doch das Bild ist uneinheitlich. Während die Grossbanken den Personalbestand um 21 Prozent und die mittelgrossen Banken ihre Mannschaft um 23,7 Prozent reduziert haben, bauten die grossen wie auch die kleinen Privatbanken ihre Belegschaft um 20 bis 28 Prozent aus.

Trotz weniger Personal im Swiss Private Banking sind die Personalkosten gestiegen. Pro Kopf haben die Ausgaben in den letzten sechs Jahren um 15 Prozent zugenommen, so die Studie. Die Ausnahme bilden die kleinen Privatbanken, wo die Personalkosten um 2,1 Prozent sanken. Was zur auch von finews.ch beobachteten Schlussfolgerung führt: Je grösser die Bank, desto höher die Kosten pro Mitarbeiter.

7. Die Erfolgsformel gibt es nicht

Die Studie zeigt mit Blick auf sechs Jahre Schweizer Private Banking: Es gibt keine Garantie, dass ein Institut Jahr für Jahr glänzt. Dennoch haben die Verfasser in der Bankenlandschaft eine gewisse Stabilität beobachtet. Rund 70 Prozent der Banken sind im Mehrjahresvergleich und im Vergleich zu ihren Konkurrenten in etwa auf der gleichen Position geblieben.

Doch gebe es auch vereinzelte Beispiele, in welchen sich Banken von Verlierern zu Stars gewandelt hätten. Umgekehrt sei hingegen kein Institut vom Star zum Verlierer abgestürzt.

Ein Erfolgsrezept im Private Banking existiere nicht. Dafür geben die Studienverfasser drei grobe Strategierichtungen vor:

- Eine Wachstumsstrategie für eher lokale Anbieter mit selektiven Stossrichtungen, Akquisitionen und einem ständigen Fokus auf operativen Verbesserungen.

- Eine Nischenstrategie mit Fokus auf Markt- und Dienstleistungssegmente, um die Profitabilität zu steigern.

- Volle Geschwindigkeit voraus, mit dem Ziel, global zu wachsen.