Credit Suisse rückt noch näher an Schwarzen Felsen

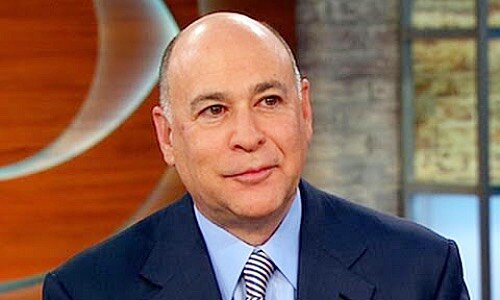

Lydie Hudson (Bild unten) und Rob Kapito (Bild ganz unten) sind das neueste Gespann in der Jahrzehnte alten Beziehung zwischen der Credit Suisse (CS) und Blackrock.

Sie, die Leiterin der Nachhaltigkeits- und Produktesparte der Schweizer Grossbank, und er, der Mitgründer des weltgrössten Vermögensverwalters, reichen sich für eine neue Zusammenarbeit die Hand. Wie finews.ch aus involvierten Kreisen erfahren hat, wollen die CS und der amerikanische Fondsriese künftig gemeinsam nachhaltige Finanzprodukte bauen und vertreiben. Die CS bestätigte dies gegenüber finews.ch.

Noch ein Supertrend

Damit gelangt die seit drei Dekaden währende Zusammenarbeit in einen neue Phase. Tatsächlich teilen sich die zweitgrösste Schweizer Bank und Blackrock eine gemeinsame Geschichte mit geschäftlichen und nicht zuletzt personellen Überschneidungen. Man half sich in der Vergangenheit aus – und ist in der Zukunft wohl erst recht aufeinander angewiesen.

Obwohl die Details der Zusammenarbeit noch nicht klar sind, liegt der Fokus auf exklusiven Privatmarkt-Investments, die noch dazu Nachhaltigkeit-Standards unterliegen. Die Vehikel ordnen sich in die Reihe der Supertrends-Strategien der CS ein – das sind Themenfonds, mit denen die Bank etwa auf die Demographie, Infrastruktur oder auf «inklusiven» Kapitalismus wettet.

Milliarden-Deal mit ETF

Dazu müssen sich die beiden Partnerfirmen nicht erst kennenlernen. Gemeinsam brachten sie schon Milliarden ins Trockene, zur beidseitigen Zufriedenheit. Noch immer als Meilenstein in der Geschichte der Schweizer Fondsindustrie gilt der Verkauf des CS-Indexfonds-Geschäfts an die Amerikaner – 2013 veräusserte die Grossbank 58 börsengehandelte Indexfonds (ETF) mit verwalteten Vermögen von rund 16 Milliarden Franken an den weltgrössten Vermögensverwalter.

Blackrock stieg damit hierzulande zum gewichtigsten ausländischen Fondshaus auf, was der Riese später mit einer Residenz an der noblen Zürcher Bahnhofstrasse noch unterstrich. Sinnigerweise kehrte die CS vor einem Jahr dann – auf eigene Faust – wieder ins Boom-Business mit ETF zurück.

(Bild: Youtube)

Mit Aladdin fit für die Plattform-Finanz

Derweil arbeitet das Asset Management der Grossbank (CSAM) enger denn je mit dem US-Riesen Blackrock zusammen, der mit einem Anteil von 4 Prozent am Aktienkapital auch zu den sieben grössten Aktionären der Bank zählt.

So fiel Anfang 2019 bei den Schweizern der Startschuss für den Einsatz von Aladdin, der schon fast sagenhaften Technologie-Plattform von Blackrock, mit der die Amerikaner das Risikomanagement für rund 10 Prozent aller weltweiten Vermögen übernehmen und damit einen entscheidenden Einfluss auf die Finanzmärkte ausüben.

Mit dem Einsatz der Blackrock-Technologie hofft die CS, ihr Fondsgeschäft «durch zu digitalisieren» und fit für die Plattform-Finanz zu machen. Man schreitet gemeinsam in die Zukunft – und behält die Vergangenheit in wohlwollender Erinnerung.

Karrierestart bei First Boston

So dürfte Laurence «Larry» Fink empfinden, der langjährigen CEO von Blackrock. Bevor er 1988 das Fondshaus mitbegründete und zur Marktführerschaft führte, hatte er als Banker Erfahrungen gemacht: Seine Berufskarriere startete Fink 1976 just bei First Boston, also bei jener Investmentbank, die später von der CS übernommen wurde und eine Zeit lang noch im Konzernnamen «CSFB» figurierte.

Anderseits kamen diverse CS-Kader bei Blackrock unter. So baute der einstige CS-Investmentbanker David Blumer beim amerikanischen Asset Manager das Geschäft mit Alternativen Anlagen auf und wirkte dort ab 2013 als Regionenchef für Europa, Nahost und Afrika (Emea), bevor er 2019 im Zuge eines Revirements kürzer trat beim Fondsriesen.

Ein Wasserprediger?

Auch ehemalige Manager von Blackrock Schweiz wie Martin Gut und Frank Rosenschon hatten zuvor bei der CS Karriere gemacht, während der frühere Blackrock-Kader Christian Gast zeitweilig das Quant-Startup Simag führte, an dem wiederum die Grossbank beteiligt war.

Hier und jetzt kann Ex-First-Boston-Banker Fink das Nachhaltigkeits-Know-how der CS gut gebrauchen. Der mächtigste Asset-Management-CEO der Welt, der jedes Jahr Firmenchefs mit einem Brief ins Gewissen redet, ist selber zur Zielscheibe der Kritik geworden. Denn: nicht alles in der Auslage der Amerikaner ist so nachhaltig und verantwortungsvoll, wie es Blackrock gerne bei anderen Unternehmen einfordert. «Larry Fink: Der Wasserprediger», urteilte deshalb auch finews.ch kürzlich.

Die Zeichen stehen auf Anlehnung

Derweil dürfte auch der Schweizer Grossbank eine weitere Vertiefung der Partnerschaft gelegen kommen. Dies nicht allein wegen der Nachhaltigkeit-Ziele, die Bankchef Thomas Gottstein letztes Jahr neu formuliert hat.

Im Asset Management stehen die Zeichen auf Anlehnung – im Rennen um Volumen und damit Skaleneffekten schauen sich inzwischen sogar Grössen wie die US-Fondsfirma State Street nach Partnern um. Da kann es für die CS durchaus gelegen kommen, die Nummer eins im Business neben sich zu wissen.