Revolut: Es ist die Disruption, stupid!

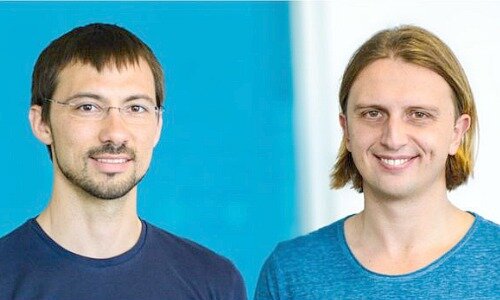

Gebildet, gut verdienend, Technik-affin: das Profil des typischen Schweizer Neobanken-Kunden passt bestens zu den hiesigen Bankern. So gerne diese beim Shopping im Ausland die günstigen Wechselkurse von Revolut in Anspruch nehmen, so sehr fürchtet die Branche das britische Fintech. Das Tempo, mit dem das vom russischstämmigen Chef Nikolay Storonsky (Bild unten, rechts neben Mitgründer Vlad Yatsenko) geführte Jungunternehmen hierzulande eine Viertelmillion Kunden gewonnen hat, ist atemberaubend.

Doch eines beruhigt die Finanzer, wie im persönlichen Gespräch immer wieder zu hören ist: Revolut verdient auch nach fünf Jahren im Business noch immer kein Geld.

Tatsächlich – wie dieser Tage bekannt wurde, haben sich die Verluste der Smartphone-Bank letztes Jahr gar verdreifacht. Das Unternehmen deswegen nicht für voll zu nehmen oder gar zu denken, Storonsky & Co gehe der Schnauf aus, gründet indessen auf einem fundamentalen Missverständis von Revolut und seiner Mission.

(Bild: Revolut)

Uber – nie in der Gewinnzone

Gewinne sind fürs Geschäftsmodell der Neobank absolut sekundär. Im Zentrum steht stattdessen das Wachstum, und das auf Kosten der etablierten Konkurrenz. Das Fintech folgt dabei dem Vorbild der grossen digitalen Disruptoren der letzten Jahre. Der Online-Händler Amazon, mit dem Gründer Jeff Bezos zum reichsten Mann der Welt avancierte, schrieb zwölf Jahre lang Verlust um Verlust. Der erste Jahresgewinn 2003 belief sich auf mickerige 35 Millionen Dollar – bei mehr als 5 Milliarden Dollar Umsatz.

Die Social-Media-Plattform Facebook brauchte fünf Jahre, um profitabel zu werden, Uber meldete 2019 – zehn Jahre nach der Gründung – einen Verlust von 8,5 Milliarden Dollar an. Und trotzdem wachsen diese Unternehmen immer weiter, weil sie eisern der einen Maxime folgen: Sie stellen langfristiges Wachstum über kurzfristigen Gewinn. Oder wie Amazon-Gründer Bezos seinen Konkurrenten ausrichten liess: «Eure Marge ist meine Chance.»

Wo Amazon seither hinkommt, purzeln Preise und Margen. Die Gewinne einsammeln wird der US-Gigant erst viel später, wenn die etablierten Konkurrenten nicht mehr da sind. Es ist die Disruption, stupid, liesse sich in Anlehnung an das berühmte Diktum des amerikanischen Politberaters James Carville kommentieren.

Erträge fast verdreifacht

Das Modell der Disruptoren funktioniert solange, wie diese weiteres Wachstum realisieren können, und – noch wichtiger – andere ihnen das nötige Geld dazu geben. Die Milliarden-Börsengänge von Facebook und Uber zeigen, wie das geht – und wie eben nicht, wie das geplatzte Debut des Bürovermittlers Wework darlegte.

Revolut geht mit grossen Schritten in die gleiche Richtung. Da ist das Wachstum: Einer neuen, repräsentativen Studie zufolge hat jeder zehnte Schweizer schon die Dienste einer Neobank in Anspruch genommen, wobei der Name der Briten mit am meisten fiel. Das Fintech hat seine Erträge 2019 zum Vorjahr von 58 Millionen auf 163 Millionen Pfund (knapp 193 Millionen Franken) beinahe verdreifacht.

Der Personalbestand kletterte gar von 633 auf 2261 Angestellte, nachdem das Unternehmen einsehen musste, dass es den Service gegenüber seinen (nach eigenen Angaben) 12 Millionen Kunden in 35 Ländern nur mit Maschinen nicht aufrechterhalten konnte. Die Kundeneinlagen nahmen von 890 Millionen auf 2,3 Milliarden Pfund (2,7 Milliarden Franken) zu.

Gleichzeitig strömt das Geld der Investoren in Massen. Mit einer Finanzspritze von 500 Millionen Pfund avancierte Revolut letzten Februar definitiv zum wertvollsten europäischen Fintech. Im vergangenen Juli gelang es dem Startup trotz Corona, nochmals 80 Millionen Dollar an frischem Kapital aufzunehmen. Nicht einmal die Pandemie scheint das Bewertungs-«Einhorn» zügeln zu können.

Konter mit Handicap

Bereits haben im Schweizer Kartengeschäft die Preise zu purzeln begonnen. Die Grossbanken UBS und Credit Suisse (CS) treten der Neobanken-Konkurrenz mit ähnlich günstigen Angeboten entgegen. Wie die Mitbewerber von Amazon müssen sie dabei aber Marge opfern. Und selbst wenn die CS nun diesen Herbst mit ihrer digitalen Direktbank in der Schweiz an den Start geht, hat der Konter der etablierten Geldhäuser jedoch stets ein Handicap: Fürs Wachstum werden sie von den Investoren abgestraft, sobald dieses zulasten von Gewinn und Dividenden geht. Und Kapitalerhöhungen würden von den Eignern erst recht nicht goutiert. Für etablierte Player gelten strengere Spielregeln.

Storonsky und Yatsenko, beides ehemalige CS-Angestellte, scheinen die Bankenkonkurrenz am Wickel zu haben. Stolpern kann Revolut eigentlich nur noch über sich selber – oder wegen eines neuen Konkurrenten, der die Phantasie der Kunden und Geldgeber noch mehr anregt.