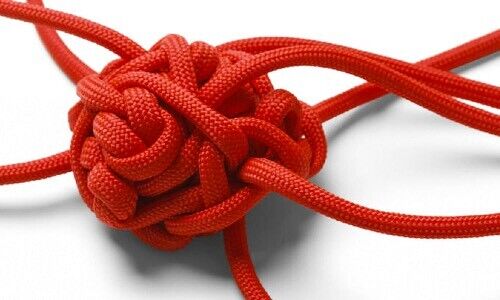

Postfinance: Gordischer Knoten für den Bundesrat

1. Der Widerstand der Banken bröckelt nicht so schnell

Mit der Privatisierung als «flankierendes Element» ist der Bundesrat am (gestrigen) Mittwoch der Banken-Lobby entgegengekommen. Diese stellt sich vehement gegen die Aufhebung des «Kreditverbots» für Postfinance. Das zeigte sich bei der letzten Juni in die Vernehmlassung geschickten Vorlage zur Teilrevision des Postorganisations-Gesetzes, welche die Einschränkung bei der Kreditvergabe ausräumen sollte: Der Widerstand war massiv und reihte sich hinter das Hauptargument, der Schweizer Kreditmarkt brauche kein weiteres Staatsinstitut.

Wenn Postfinance nun keine Staatsbank mehr wäre, entfällt jenes Argument – aber nicht unbedingt der Widerstand der Konkurrenten. Am ehesten könnten mit einer Privatisierung noch die Grossbanken UBS und Credit Suisse gewonnen werden. Dort spielt wohl der Hintergedanke mit, dass bei einem allfälligen Teilverkauf der Postfinance an der Börse ihre Investmentbank-Abteilungen zum Zug kämen.

2. Der Hypothekenmarkt ist längst keine Goldader mehr

Das bisherige Geschäftsmodell der Postbank mit Sparkonti und Zahlungsverkehr – nach der Finanzkrise von 2008 eine wahre Geldmaschine – ist vom Tiefzins-Umfeld aus den Angeln gehoben worden. Seit Jahren zeigen die Erträge der Post-Tochter abwärts, Kunden verabschieden sich, den Sparanstrengungen fallen Investitionen und Stellen zum Opfer. In den ersten neun Monaten 2020 sank der Betriebsgewinn nochmals von 207 Millionen im Vorjahr auf 140 Millionen Franken.

Doch es ist höchst fraglich, ob der Eintritt ins Hypogeschäft Wasser unter den Kiel von Postfinance bringt. Auch jahrhundertealte Hyothekar-Institute beklagen derzeit Margenschwund. Versicherer, Pensionskassen und Fintechs dürfen anders kalkulieren und unterbieten die Banken regelmässig im Neugeschäft. Inzwischen geht jede dritte Neuhypothek an diese «Schattenbanken», heisst es am Markt.

3. Die Gefahren am Immobilienmarkt spitzen sich zu

Der Nachfrage nach Wohneigentum vermochte nicht einmal der Coronavirus etwas anzuhaben. Im Gegenteil: Die Preise sind 2020 noch gestiegen. Der Eintritt einer Grossbank mit 3 Millionen Kunden – ob erfolgreich oder nicht – würde den Schweizer Immobilienmarkt vermutlich noch weiter anheizen. Das ist nicht das, was die Schweizerische Nationalbank (SNB), die Eidgenössische Finanzmarktaufsicht (Finma) und letztlich der Bund wollen: Schon fast gebetsmühlenartig warnen sie vor Risiken im Immobilien-Business und drängen die Hypothekarbanken zu grösserer Zurückhaltung.

4. Dem «digitalen Powerhouse» fehlt die Power

Schon seit Jahren laboriert Postfinance an einer Digitalstrategie. In diesem Feld trumpften aber zuletzt andere Akteure auf: Banking-Apps wie Revolut, N26, Zak, Neon und Yapeal sowie letztens die Applikation CSX der Grossbank Credit Suisse. Wie finews.ch letzten August exklusiv berichtete, nahm die Post-Tochter nochmals einen Anlauf und kündigte eine reine Digitalbank an – diese muss aber erst noch umgesetzt werden.

Im vergangenen November meldete das Institut dann, dazu mit der führenden Schweizer Online-Bank Swissquote zusammenzuspannen. Sinnigerweise sollte Swissquote schon einmal einen digitalen Vermögensverwalter für Postfinance bauen. Die Partnerschaft ging dann aber auseinander.

5. Die Idee der «Klimabank» verharrt im Limbo

Anlässlich der Vorlage zur Teilrevision des Postorganisations-Gesetzes wartete die Sozialdemokratische Partei (SP) mit dem Vorschlag auf, Postfinance zum Instrument der Klimapolitik zu machen. Das Finanzinstitut solle in Zukunft primär Kapital für den Klimaschutz beschaffen. Dies, um die Investitionen zu finanzieren werden, die es braucht, um den Ausstoss von Kohlendioxid bis zum Jahr 2050 auf Null zu reduzieren, so die Idee.

Was nach Luftschloss klang, wurde unlängst von der Finanzbranche selber aufgegriffen. So diskutierte die Vereinigung Swiss Sustainable Finance (SSF) letzten November die Vor- und Nachteile einer «grünen Staatsbank» im Stil der Entwicklungsbanken im Ausland. Angesichts der boomenden Nachhaltigen Finanz böten sich hier inzwischen wohl mehrere Geschäftsmodelle an – derweil erwägt in Europa die Bankenaufsicht EBA, ob sie Bankbilanzen nach Nachhaltigkeits-Kriterien behandeln soll. Ein «grüne» Bank könnte demnach auch «capital light» sein.

Schweizer Konkurrenten der Postbank sehen jedenfalls Chancen: So kündigte die Basellandschaftliche Kantonalbank jüngst eine Digital-Tochter für nachhaltiges Banking an.

6. Sanierungsfälle verkaufen sich schlecht

Für eine Privatisierung müssen Investoren gewonnen werden – entweder aus der Finanzbranche, Institutionelle oder Börsianer. Diesen den Einstig schmackhaft zu machen, ist angesichts der gegenwärtigen Verfassung der Post-Tochter wohl nicht so einfach. Letztere verfügt zwar über ein sehr gutes Bonitäts-Rating von AA+ seitens der Agentur Standard & Poor’s, doch die Ertragskraft ist rückläufig (siehe Punkt 2).

Die im vergangenen Sommer lancierte strategische Neuausrichtung adressiert dieses Problem, wird aber von Sparanstrengungen begleitet, die das Potenzial der Bank erneut einschränken. Der Bundesrat hat am (gestrigen) Mittwoch jedenfalls noch nicht erklärt, wie die operative Abwärtsspirale des Instituts aufzuhalten ist.

7. Steuerzahler soll bei Konkurs garantieren

Seit die Grossbank UBS auf der Höhe der Finanzkrise im Jahr 2008 mit 6 Milliarden Franken an Steuergeldern gerettet werden musste, sind Bankgarantien vom Staat in der Schweiz ein heisses Eisen. Bei Postfinance ist die Thematik aktuell: Aus Sicht der Finma ist das Institut unterkapitalisiert und muss das Eigenkapital aufstocken – dazu benötigt die Post-Tochter Mittel, die zumindest im Moment nicht vorhanden sind.

Der Bund als Eigner liess nun verlauten, er sichere im Konkursfall zu, die verbleibende Eigenmittel-Lücke zu decken. Diese Zusicherung soll zeitlich und betragsmässig begrenzt sein und «zu marktüblichen Bedingungen» abgegolten werden. Ob dies ausreicht, um die Steuerzahler zu beruhigen, wird sich weisen.

Zudem gehen Experten davon aus, dass bei einer Teilprivatisierung der Bund als Eigner von Postfinance mehrere Milliarden Franken abschreiben müsste. Auch das wäre eine Rechnung, die am Ende vom Steuerzahler berappt werden müsste.