Es bleibe noch viel zu tun, um finanzielle Inklusion Wirklichkeit werden zu lassen, schreibt Guy de Blonay in seinem Beitrag für finews.first.

In dieser Rubrik nehmen Autorinnen und Autoren Stellung zu Wirtschafts- und Finanzthemen.

Bei der finanziellen Inklusion geht es darum, dem Einzelnen den Zugang zu grundlegenden Finanzdienstleistungen zu ermöglichen. Sie ist eine wichtige Voraussetzung für die Erreichung einiger der 17 Ziele für nachhaltige Entwicklung der Vereinten Nationen (Sustainable Development Goals, SDN).

Die Bedeutung der finanziellen Inklusion wurde 2015 offiziell anerkannt, als die Generalversammlung der Vereinten Nationen (Uno) eine Resolution verabschiedete, die die Notwendigkeit eines «vollständigen und gleichberechtigten Zugangs zu regulären Finanzdienstleistungen für alle» betonte.

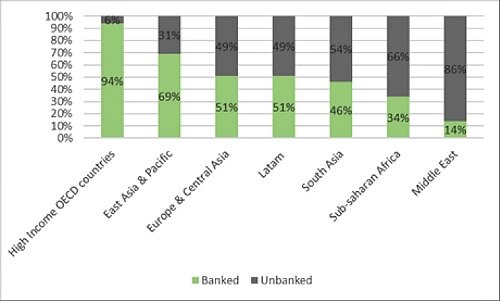

Es bleibt jedoch noch viel zu tun, um finanzielle Inklusion Wirklichkeit werden zu lassen. Weltweit hatten im Jahr 2017 rund 1,7 Milliarden Menschen kein Bankkonto (Weltbank). Und diese Situation betrifft überproportional benachteiligte Gruppen wie einkommensschwache Haushalte, Frauen und junge Menschen in Schwellenländern.

Weltweit haben etwa 1,7 Milliarden Menschen kein Bankkonto

(Erwachsene, die ein Bankkonto haben, in Prozent der erwachsenen Bevölkerung, Quelle: Weltbank)

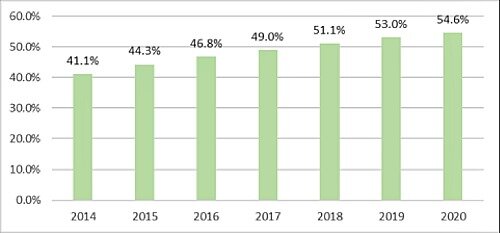

Technologie und Digital Banking sind wichtige Treiber der finanziellen Inklusion

Historisch gesehen waren Filialen der Haupttreiber der finanziellen Inklusion. Ausserhalb grosser städtischer Gebiete und entwickelter Märkte sind sie jedoch oft unwirtschaftlich. Die zunehmende Verbreitung des Internets und das Aufkommen von Online- und Mobile-Banking haben nun eine Möglichkeit geschaffen, die finanzielle Inklusion voranzutreiben, ohne sich auf die alten Filialnetze zu stützen. Der United Nations Capital Development Fund sieht Digital Bankung nun als «den primären Weg zur finanziellen Inklusion».

Die Marktdurchdringung von Internetdiensten nimmt stetig zu

(Prozent der Internetnutzer an der Weltbevölkerung, Quelle: eMarketer, April 2016)

Chinesische Fintech-Plattformen haben den Weg gewiesen...

China ist ein gutes Beispiel dafür, wie Online- und Mobile-Banking die finanzielle Inklusion fördet. Mobile Zahlungsanwendungen wie AliPay von Ant und WeChat von Tencent haben in den letzten 10 Jahren eine breite Akzeptanz gefunden, indem QR-Codes und elektronische Zahlungen das Bargeld am Point of Sales verdrängt haben. Das nahezu unschlagbare Alleinstellungsmerkmal von Alibabas AliPay und Tencents WeChat haben diesen Unternehmen eine Plattform für den Vertrieb von Finanzdienstleistungen in einem Land geboten, in dem 2017 schätzungsweise 224 Millionen Menschen kein Bankkonto hatten.

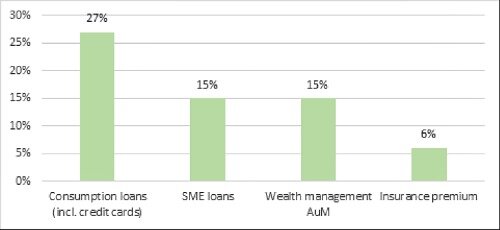

Ant Financial verkauft inzwischen Kredit-, Versicherungs- und Vermögensverwaltungsprodukte an eine Kundenbasis von über 1 Milliarde Privatpersonen und 80 Millionen Kleinunternehmern. Dieses neue Geschäft wächst doppelt so schnell wie das traditionelle Zahlungsgeschäft und machte 2019 56 % des Umsatzes des Unternehmens aus. Zeitweise war der Geldmarktfonds von Ant der grösste der Welt mit einem verwalteten Vermögen von über 1 Billion RMB.

Online stellt einen wachsenden Anteil an Finanzdienstleistungen in China dar

(Chinas Online-Durchdringung für verschiedene Finanzprodukte, Quelle: CLSA)

...sehen sich aber nun einer stärkeren regulatorischen Kontrolle gegenüber.

Bislang fungieren Unternehmen wie Ant Financial als Plattformen. Sie bieten den Zugang zu Kunden sowie die Daten und die Technologie, die erforderlich sind, um die Zahlungsfähigkeit potenzieller Kreditnehmer zu bewerten. Aber die traditionellen Finanzinstitute sind diejenigen, die die Finanzierung bereitstellen und die Risiken tragen.

Diese Aufgabenteilung hat sich für Fintech-Unternehmen als nützlich erwiesen. Sie waren in der Lage, schnell zu wachsen und dabei die Kapitalanforderungen und Risiken zu meiden, die normalerweise mit Bankgeschäften einhergehen.

Die Behörden scheinen nun besorgt zu sein, dass dieses Modell die Stabilität des Finanzsystems gefährdet. In China ging die Regierung 2018 erstmals hart gegen Peer-to-Peer-Lending vor, nachdem es zu einer Reihe von Skandalen gekommen war, bei denen Anleger ihre Ersparnisse nicht mehr zurückerhalten hatten.

Die Behörden versuchen nun, das massive Wachstum der Online- und Mikrokredite zu regulieren und prüfen insbesondere Regeln, die von Unternehmen wie Ant verlangen würden, mehr Kredite auf ihre eigenen Bücher zu nehmen. Das ultimative Ziel scheint ein zweifaches zu sein: das Wettbewerbsumfeld mit den Banken zu nivellieren und Fintech-Akteure für die Risiken der vermittelten Kredite in die Pflicht zu nehmen.

Wie man das Thema als Anleger angeht

Es gibt eine klare Opportunität im Bereich der finanziellen Inklusion, allerdings muss man die regulatorischen Risiken im Auge behalten.

In China können sowohl Alibaba (das einen Anteil von 33 Prozent an Ant besitzt) als auch Tencent von Änderungen des regulatorischen Rahmens betroffen sein. Diese Risiken haben bereits dazu geführt, dass Ant Financial seinen Börsengang im November 2020 ausgesetzt hat. In den entwickelten Märkten geniessen Zahlungsplattformen noch nicht die gleiche Verbreitung, die AliPay und Tencent in China haben, und auch die Banken sind tendenziell stärker verankert. Dennoch gibt es Raum, um die finanzielle Inklusion zu fördern.

Die Federal Deposit Insurance Corporation schätzte, dass 6,5 Prozent der US-Haushalte im Jahr 2017 kein Bankkonto besassen (ein Anteil, der 21 Prozent für die afroamerikanische und 18 Prozent für die hispanische Gemeinschaft erreichte). Weitere 18,7 Prozent der US-Haushalte galten als «under-banked». Innovative Unternehmen bereiten sich vor, diesen ungenutzten Markt zu erschliessen.

Paypal Inc. bietet Venmo an, eine Zahlungs-App und digitale Brieftasche für Millennials, und Xoom, eine digitale Brieftaschenlösung, die von Migranten in den USA - von denen nicht alle ein Bankkonto besitzen - häufig genutzt wird, um Geld an Verwandte in ihren Heimatländern zu schicken.

Square Inc. ist bekannt für die Bereitstellung von Zahlungsakzeptanzdiensten für Kleinsthändler, die von Banken unterversorgt sind. Es bietet auch eine Venmo-ähnliche Zahlungsgeldbörse namens CashApp an. Die Funktion hat in diesem Jahr erheblich an Fahrt gewonnen und wurde von der US-Regierung ausgiebig genutzt, um Einzelpersonen und kleinen Unternehmen, die von der Pandemie betroffen sind, Fördergelder zukommen zu lassen. Venmo von Paypal und CashApp von Square haben bereits über 60 Millionen bzw. 30 Millionen Nutzer.

Guy de Blonay stiess 1995 zu Jupiter Asset Management, wo er derzeit Fondsmanager im globalen Team ist. Er betreut in dieser Funktion den Jupiter Financial Opportunities Fund und den Jupiter International Financials Fund sowie den Jupiter Financial Innovation Fund (SICAV). Im Jahr 2001 wechselte er zu New Star, einem Unternehmen, das später vom Konkurrenten Henderson übernommen wurde. In der Folge kehrte de Blonay zu Jupiter zurück, wo er ab 2010 im Advisory-Geschäft tätig war und spöter im Fondsmanagement in Japan arbeitete.

Bisherige Texte von: Rudi Bogni, Rolf Banz, Werner Vogt, Walter Wittmann, Alfred Mettler, Robert Holzach, Craig Murray, David Zollinger, Arthur Bolliger, Beat Kappeler, Chris Rowe, Stefan Gerlach, Marc Lussy, Nuno Fernandes, Richard Egger, Dieter Ruloff, Marco Bargel, Steve Hanke, Urs Schoettli, Maurice Pedergnana, Stefan Kreuzkamp, Oliver Bussmann, Michael Benz, Albert Steck, Martin Dahinden, Thomas Fedier, Alfred Mettler, Brigitte Strebel, Mirjam Staub-Bisang, Kim Iskyan, Stephen Dover, Denise Kenyon-Rouvinez, Christian Dreyer, Kinan Khadam-Al-Jame, Robert Hemmi, Anton Affentranger, Yves Mirabaud, Hans-Martin Kraus, Gérard Guerdat, Mario Bassi, Stephen Thariyan, Dan Steinbock, Rino Borini, Bert Flossbach, Michael Hasenstab, Guido Schilling, Werner E. Rutsch, Dorte Bech Vizard, Adriano B. Lucatelli, Maya Bhandari, Jean Tirole, Hans Jakob Roth, Marco Martinelli, Thomas Sutter, Tom King, Werner Peyer, Thomas Kupfer, Peter Kurer, Arturo Bris, Frédéric Papp, James Syme, Dennis Larsen, Bernd Kramer, Marionna Wegenstein, Armin Jans, Nicolas Roth, Hans Ulrich Jost, Patrick Hunger, Fabrizio Quirighetti, Claire Shaw, Peter Fanconi, Alex Wolf, Dan Steinbock, Patrick Scheurle, Sandro Occhilupo, Will Ballard, Nicholas Yeo, Claude-Alain Margelisch, Jean-François Hirschel, Jens Pongratz, Samuel Gerber, Philipp Weckherlin, Anne Richards, Antoni Trenchev, Benoit Barbereau, Pascal R. Bersier, Shaul Lifshitz, Ana Botín, Martin Gilbert, Jesper Koll, Ingo Rauser, Carlo Capaul, Markus Winkler, Konrad Hummler, Thomas Steinemann, Christina Böck, Guillaume Compeyron, Miro Zivkovic, Alexander F. Wagner, Eric Heymann, Christoph Sax, Felix Brem, Jochen Möbert, Jacques-Aurélien Marcireau, Ursula Finsterwald, Claudia Kraaz, Michel Longhini, Stefan Blum, Nicolas Ramelet, Søren Bjønness, Lamara von Albertini, Andreas Britt, Gilles Prince, Darren Williams, Shanu Hinduja, Salman Ahmed, Stéphane Monier, Peter van der Welle, Ken Orchard, Christian Gast, Jürgen Braunstein, Jeffrey Vögeli, Fiona Frick, Stefan Schneider, Matthias Hunn, Andreas Vetsch, Teodoro Cocca, Mark Hawtin, Fabiana Fedeli, Marionna Wegenstein, Kim Fournais, Carole Millet, Swetha Ramachandran, Brigitte Kaps, Thomas Stucki, Teodoro Cocca, Neil Shearing, Claude Baumann, Guy de Blonay, Tom Naratil, Oliver Berger, Robert Sharps, Tobias Müller, Florian Wicki, Jean Keller, Fabrizio Pagani, Niels Lan Doky, Karin M. Klossek, Ralph Ebert, Johnny El Hachem, Judith Basad, Katharina Bart, Thorsten Polleit, Beat Wittmann, Bernardo Brunschwiler, Peter Schmid, Karam Hinduja, Zsolt Kohalmi, Didier Saint-Georges, Raphaël Surber, Santosh Brivio, Gérard Piasko, Mark Urquhart, Olivier Kessler, Bruno Capone, Peter Hody, Lars Jaeger, Andrew Isbester, Florin Baeriswyl, Agniszka Walorska, Thomas Müller, Michael Welti, Ebrahim Attarzadeh, Marcel Hostettler, Hui Zhang, Michael Bornhäusser, Reto Jauch und Angela Agostini.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.62%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.53%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.3%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.15%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.4%