Viele der heutigen Investoren kennen nur steigende Märkte und ein System, das die Privatisierung von Gewinnen und Vermögen sowie die Sozialisierung von Kapitalverlusten in längeren schwierigen Marktphasen ermöglicht. Da viele Anlegerinnen und Anleger zurzeit alle Warnsignale ignorieren, sollten wir das Ganze vielleicht einmal aus einer anderen Perspektive betrachten, findet Robert Almeida in seinem Beitrag auf finews.first.

In dieser Rubrik nehmen Autorinnen und Autoren Stellung zu Wirtschafts- und Finanzthemen.

Der britische Statistiker George Box hielt alle Modelle für naturgemäss fehlerhaft, weil sie auf der Vergangenheit beruhen. Er meinte aber auch, dass es von Vorteil sei, diese Fehler zu kennen. Dann könne man nämlich die Gewichtung der einzelnen Parameter abhängig vom prognostizierten oder wahrgenommenen Umfeld variieren und Vergleiche mit der Vergangenheit anstellen.

Der erwartete Renditevorteil von Aktien gegenüber Staatsanleihen liegt im langfristigen Durchschnitt bei 3 Prozent bis 5 Prozent. Da die Zinsen jetzt wieder normaler sind, die Marktzinsen den Leitzinsen folgen, die ab 2022 angehoben wurden, und Aktien in diesem Jahr stark gestiegen sind, sind die Risikoprämien jetzt so niedrig wie zuletzt während der Internetblase.

«Der enorme Kapitalzyklus, der durch das Internet entstanden ist, wird häufig vergessen»

Ich habe eben die Internetblase erwähnt. Da sie bereits vor zwanzig Jahren geplatzt ist, waren viele der derzeitigen Investoren damals noch keine, aber den meisten von ihnen sind sie und das damalige Umfeld ein Begriff.

Woran man sich meist erinnert, sind die aussergewöhnlich hohen Bewertungen von Unternehmen mit einem «.com» oder «.net» im Namen. Der enorme Kapitalzyklus, der durch das Internet entstanden ist, wird aber häufig vergessen. Für jeden Schreibtisch wurde ein Computer angeschafft und mit anderen über das Internet verbunden. Dank dieser Unternehmensinvestitionen sind Wirtschaft und Umsätze enorm gewachsen. Aber dessen ungeachtet waren die Bewertungen exorbitant, so dass Aktien trotz des gigantischen Wachstums sehr teuer waren, sogar gemessen am Kurs-Umsatz-Verhältnis.

Der Zyklus nach 2008 war dagegen völlig anders. Er hatte nichts mit Unternehmensinvestitionen zu tun. Deflationsangst, nachlassende Umlaufgeschwindigkeit des Geldes und schwache Endverbrauchernachfrage sorgten dafür, dass die Unternehmen ihr Kapital nicht in Anlagegüter (etwa Ausstattung) investierten, sondern stattdessen eigene Aktien zurückkauften, höhere Dividenden ausschütteten oder andere Unternehmen übernahmen.

«Diese Phase ging 2022 zu Ende»

Die Folge war der schwächste Konjunkturzyklus seit mehr als 100 Jahren, und das Umsatzwachstum war so dürftig wie noch nie. Dennoch entwickelten sich Aktien fantastisch, weil die Unternehmen durch Kosteneinsparungen bei zugleich fallenden Zinsen, die Auslagerung von Arbeit in Niedriglohnländer und immer weniger Anlageinvestitionen ihre Rentabilität steigern konnten. Aber diese Phase ging 2022 zu Ende, und mit den günstigen Auswirkungen der niedrigen Zinsen auf die Gewinne, den Auslagerungen und den zu geringen Investitionen ist es jetzt nicht nur vorbei. Hier sind sogar gegenläufige Trends entstanden.

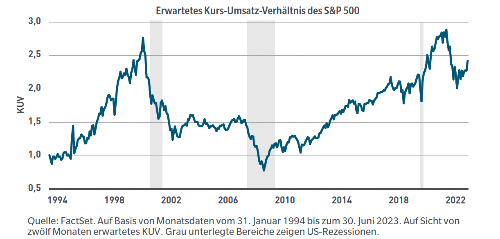

Da viele Aktieninvestoren kurzfristig denken und weder nach links noch nach rechts schauen, könnten die auf Sicht der nächsten zwölf Monate erwarteten KGVs und Gewinnrenditen die Risiken verharmlosen. Ganz im Sinne von George Box zeigt die nachstehende Grafik die Entwicklung des Kurs-Umsatz-Verhältnisses (KUV) des S&P 500 seit Mitte der 1990er-Jahre.

(Zum Vergrössern, Grafik anklicken)

Wie ich bereits geschrieben habe, waren Aktien selbst gemessen an dieser wachstumsabhängigen Kennzahl in den 1990er-Jahren trotz des starken Wachstums teuer. Angesichts des schwachen Wirtschafts- und Umsatzwachstums während des Zyklus nach 2008 überrascht es wenig, dass das KUV danach wieder gestiegen ist – auf Werte wie zuletzt auf dem Höhepunkt der Internetblase. Im Jahr 2021 ist es wegen des Wachstumsschubs nach den Lockdowns – ausgelöst von den staatlichen und geldpolitischen Maßnahmen – ein wenig zurückgegangen. Seitdem hat die Dynamik aber nachgelassen, und weil die Aktienkurse in diesem Jahr gestiegen sind, hat auch das KUV wieder zugelegt.

«Das grosse Ganze ist komplexer»

Gemessen an traditionellen Kennzahlen sind Aktien hoch bewertet. Das grosse Ganze ist allerdings komplexer. Die Zeit der niedrigen Kapitalkosten ist vorbei und die hohen aufgelaufenen Schulden werden teuer refinanziert werden müssen. Das belastet den freien Cashflow. Auch die niedrigen Lohnkosten gehören der Vergangenheit an. Die Lieferketten sind nicht mehr überlastet, und es wird wieder mehr in nachhaltigere Geschäftsprozesse investiert.

George Box hat gesagt, dass Modelle grundsätzlich falsch, aber einige von ihnen nützlich sind. Ich denke, das gilt auch für Bewertungsmodelle. Jeder Konjunkturzyklus und jedes Marktumfeld ist anders. Diese Besonderheiten bestimmen, wie nützlich Bewertungs-Kennzahlen sind und sind der Grund dafür, dass man verschiedene Parameter betrachten und ihre Fehler kennen sollte.

«Kapital und Arbeit sind so knapp wie zuletzt 2008»

Wir stehen am Beginn einer neuen Zeit: Kapital und Arbeit sind so knapp wie zuletzt 2008. Nicht alle Unternehmen werden genug verdienen können, um ihre neuen oder wieder normalen Faktorkosten bezahlen zu können. Zahlungsausfälle, Kapitalrestrukturierungen und Konkurse werden zunehmen. Um gut durch diese neue Zeit zu kommen, braucht man andere Werkzeuge als zuletzt.

George Box würde vermutlich sagen, dass man immer daran denken muss, dass alle Bewertungs- und Fundamentalanalysemodelle fehlerhaft sind, aber einige von ihnen nützlich. Um diesen Zyklus zu meistern, werden Investoren viel mehr Hausaufgaben machen müssen. Dabei könnten sie es hilfreich finden, eine Vielzahl von Werkzeugen für die Analyse der Bewertung und der Fundamentaldaten zu nutzen.

Robert M. Almeida, Jr. ist Global Investment Strategist und Portfoliomanager bei MFS Investment Management.

Bisherige Texte von: Rudi Bogni, Rolf Banz, Werner Vogt, Walter Wittmann, Alfred Mettler, Robert Holzach, Craig Murray, David Zollinger, Arthur Bolliger, Beat Kappeler, Chris Rowe, Stefan Gerlach, Marc Lussy, Nuno Fernandes, Richard Egger, Dieter Ruloff, Marco Bargel, Steve Hanke, Urs Schoettli, Maurice Pedergnana, Stefan Kreuzkamp, Oliver Bussmann, Michael Benz, Albert Steck, Martin Dahinden, Thomas Fedier, Alfred Mettler, Brigitte Strebel, Mirjam Staub-Bisang, Kim Iskyan, Stephen Dover, Denise Kenyon-Rouvinez, Christian Dreyer, Kinan Khadam-Al-Jame, Robert Hemmi, Anton Affentranger, Yves Mirabaud, Hans-Martin Kraus, Gérard Guerdat, Mario Bassi, Stephen Thariyan, Dan Steinbock, Rino Borini, Bert Flossbach, Michael Hasenstab, Guido Schilling, Werner E. Rutsch, Dorte Bech Vizard, Adriano B. Lucatelli, Maya Bhandari, Jean Tirole, Hans Jakob Roth, Marco Martinelli, Thomas Sutter, Tom King, Werner Peyer, Thomas Kupfer, Peter Kurer, Arturo Bris, Frédéric Papp, James Syme, Dennis Larsen, Bernd Kramer, Armin Jans, Nicolas Roth, Hans Ulrich Jost, Patrick Hunger, Fabrizio Quirighetti, Claire Shaw, Peter Fanconi, Alex Wolf, Dan Steinbock, Patrick Scheurle, Sandro Occhilupo, Will Ballard, Nicholas Yeo, Claude-Alain Margelisch, Jean-François Hirschel, Jens Pongratz, Samuel Gerber, Philipp Weckherlin, Anne Richards, Antoni Trenchev, Benoit Barbereau, Pascal R. Bersier, Shaul Lifshitz, Ana Botín, Martin Gilbert, Jesper Koll, Ingo Rauser, Carlo Capaul, Markus Winkler, Thomas Steinemann, Christina Böck, Guillaume Compeyron, Miro Zivkovic, Alexander F. Wagner, Eric Heymann, Christoph Sax, Felix Brem, Jochen Möbert, Jacques-Aurélien Marcireau, Ursula Finsterwald, Michel Longhini, Stefan Blum, Nicolas Ramelet, Søren Bjønness, Gilles Prince, Shanu Hinduja, Salman Ahmed, Peter van der Welle, Ken Orchard, Christian Gast, Jürgen Braunstein, Jeffrey Vögeli, Fiona Frick, Stefan Schneider, Matthias Hunn, Andreas Vetsch, Mark Hawtin, Fabiana Fedeli, Kim Fournais, Carole Millet, Swetha Ramachandran, Thomas Stucki, Neil Shearing, Tom Naratil, Oliver Berger, Robert Sharps, Tobias Müller, Florian Wicki, Jean Keller, Niels Lan Doky, Karin M. Klossek, Johnny El Hachem, Judith Basad, Katharina Bart, Thorsten Polleit, Peter Schmid, Karam Hinduja, Zsolt Kohalmi, Raphaël Surber, Santosh Brivio, Mark Urquhart, Olivier Kessler, Bruno Capone, Peter Hody, Agniszka Walorska, Thomas Müller, Ebrahim Attarzadeh, Marcel Hostettler, Hui Zhang, Angela Agostini, Guy de Blonay, Tatjana Greil Castro, Jean-Baptiste Berthon, Dietrich Grönemeyer, Mobeen Tahir, Didier Saint-Georges, Serge Tabachnik, Vega Ibanez, David Folkerts-Landau, Andreas Ita, Michael Welti, Mihkel Vitsur, Roman Balzan, Todd Saligman, Christian Kälin, Stuart Dunbar, Carina Schaurte, Birte Orth-Freese, Gun Woo, Lamara von Albertini, Ramon Vogt, Andrea Hoffmann, Niccolò Garzelli, Darren Williams, Benjamin Böhner, Mike Judith, Jared Cook, Henk Grootveld, Roman Gaus, Nicolas Faller, Anna Stünzi, Thomas Höhne-Sparborth, Fabrizio Pagani, Ralph Ebert, Guy de Blonay, Jan Boudewijns, Sean Hagerty, Alina Donets, Sébastien Galy, Roman von Ah, Fernando Fernández, Georg von Wyss, Stefan Bannwart, Andreas Britt, Frédéric Leroux, Nick Platjouw, Rolando Grandi, Philipp Kaupke, Gérard Piasko, Brad Slingerlend, Dieter Wermuth, Grégoire Bordier, Thomas Signer, Gianluca Gerosa, Michael Bornhäusser, Christine Houston, Manuel Romera Robles, Fabian Käslin, Claudia Kraaz, Marco Huwiler, Lukas Zihlmann, Nadège Lesueur-Pène, Sherif Mamdouh, Harald Preissler, Taimur Hyat, Philipp Cottier, Andreas Herrmann, Camille Vial, Marcus Hüttinger, Ralph Ebert, Serge Beck, Alannah Beer, Stéphane Monier, Ashley Semmens, Lars Jaeger, Shanna Strauss-Frank, Bertrand Binggeli, Marionna Wegenstein, George Muzinich, Jian Shi Cortesi, Razan Nasser, Nicolas Forest, Jörg Rütschi, Reto Jauch, Bernardo Brunschwiler, Charles-Henry Monchau, Nicolas Ramelet, Philip Adler, Brigitte Kaps, Ha Duong, Teodoro Cocca, Beat Wittmann, Jan Brzezek, Florin Baeriswyl, Nicolas Mousset, Beat Weiss, Pascal Mischler, Andrew Isbester, Konrad Hummler, Jan Beckers, Martin Velten, Katharine Neiss, Claude Baumann, Daniel Roarty und Kubilaqy Yalcin.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.51%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.69%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.02%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.08%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.71%